大企業向けに特化したECの運営会社

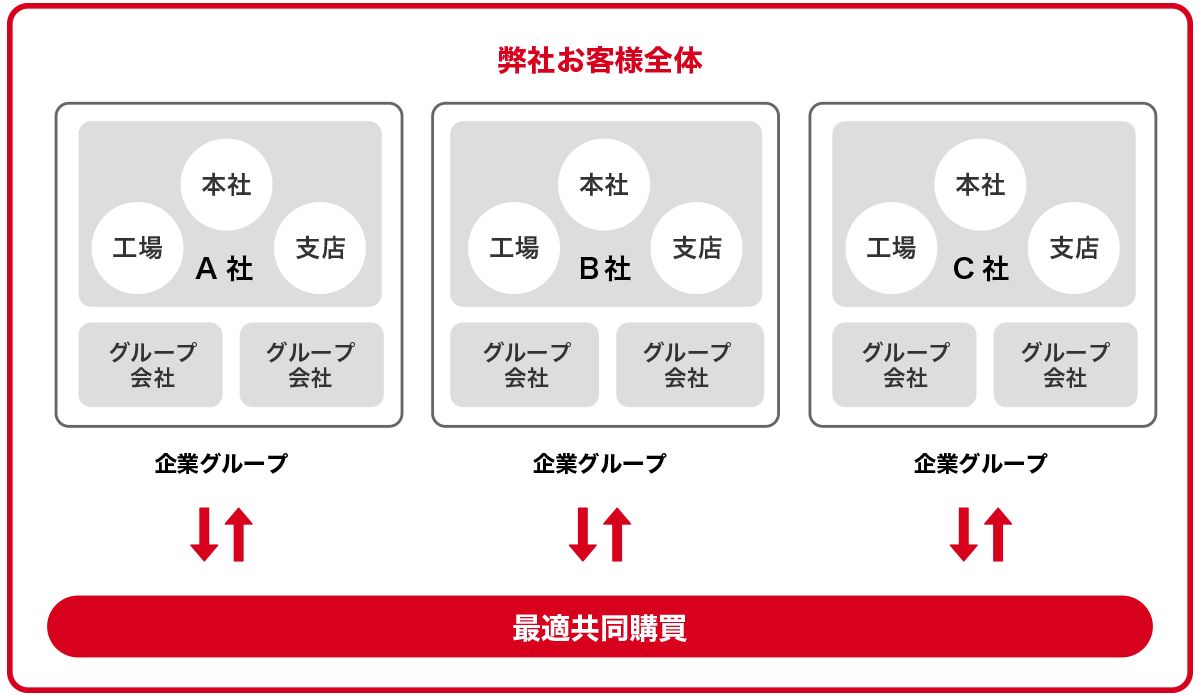

大企業の購買部門を顧客として、「MRO」とファシリティーマネジメントを提供。

MROとは、Maintenance , repair and the operationの略。企業の購買部門が物を仕入れるときに、一般的な進め方として、「複数の会社から相見積もりを取り、最も条件の良い先を選定すると言う社内決裁をして、購入する」と言うプロセスがあるが、それをこの会社がアウトソーシング先としてまとめてやってくれると言うサービス。このサービスのメリットは以下の通り。

- アルファパーチェスが多くの大企業の分まとめて仕入れをするので(ある意味共同購買)、スケールメリットがきいて、とても割安に仕入れてくることができる。

- アルファパーチェスは頻繁に仕入活動をしているため、その商材を今一番割安に売ってくれそうな業者の情報をよく持っている

- 各部の購買担当者が相見積を取る手間が省ける。

- 購買担当者が業者と癒着して不正をするリスクが減る。

- アルファパーチェスのサイトを見れば、本社の管理部門が、社内の全ての部署の購買担当者の購買状況を一元的に把握することが簡単にできる。定期的にすべての部署から報告を挙げさせて情報を集約する手間が省ける。

上の下線部のメリットがぴんとこない人向けの説明

まず、「相見積もりを取る手間」と言う点については、経験したことのない人にはピンとこないかもしれませんが、いちいち2つの業者に連絡をして見積もりを2つ作ってもらって(場合によっては出来レースなので、証拠が残らないように2社にそれぞれの見積金額を電話で指示をして)、それを社内稟議にかけて、断る方の一社には電話で謝って、と言うのは結構めんどくさいです。

また、不正の温床となりがちです。業者から接待を受けていて、代わりに高く発注してやると言う話は、公務員だと最近は厳しくなり全くできないようですが、古い大手日系企業だと、まだまだたくさんあるっぽいです。某電力会社とか。あと、最近のコンプライアンス研修などで役員クラスによく指導されているのが、「不正の温床をそもそも作らないように組織体制を整備する」と言うことです。こういうニーズにはアルファパーチェスのサービスは、よくはまります。担当が業者選定に手心を加えられなくなるので。

あるいは、社内検査で1番にチェックされる決裁書になるため(なぜなら社内検査は社内の不正の探索が目的だから)、やたらと丁寧な書類作成が求められるので、何も後ろめたいことをしていない担当者としては、無駄に時間がかかったりします。

上場してから冴えない株価

2022/12/27に上場。公募価格880円に対して、1月4日現在の株価は678円です。23%ダウンです。

前期のEPSは62円で、今期は3Qですでに前期と同じ位純利益が積み上がっているので(EPSは既に60円)、今期予想EPS71円ベースではPERは10を切っています。一方で、過去の業績成長は、毎年10%程度で安定的に推移しています。株価指標的にはとても割安な状況にあると思います。

では、なぜそんなに割安なのか。理由を以下の通り考え出してみました。

- そもそも足元の新興市場のコンディションが非常に悪い。そんな中、個人投資家たちがややパニック気味になげ売ってしまっているのではないか。

- 比例的不人気な東証スタンダードに上場している。

- アスクルの子会社として、親子上場の形で上場している。さらには、アスクルは過去に親会社のZホールディングスともめたことがあり(ZHDがアスクルの優良事業「ロハコ」を割安に相対で譲れと言って、株主などからアスクルの少数株主の利益を毀損しようとしていると非難された。結果は、非難を受けて未遂で終わった。)、親子上場の悪い例として有名になったことがある。イメージがとても悪い。

- 業種が「卸売業」として認識されてしまっている。古臭い、斜陽業種のイメージ。また、ビジネスモデルの特性上、粗利が非常に低くなってしまう。

- IRが全然やる気が感じられない。

しかし私は、上の5点は、いずれも本質的には問題ないと考えています。その理由を以下に書き出します。なお私の主観が多く含まれます。

- いずれ新興市場のコンディションも回復する時が来るでしょう。

- この先、利益が順調に成長していきさえすれば、東証スタンダードであっても、株価は問題なく上がっていくと思います。

- 過去にもめたのは、Zホールディングスが行儀の悪い事を言い出したからであり、アスクルは被害者でした。また、Zホールディングスは当時各方面からかなり非難をされたので、同じ悪事を繰り返すとは考えにくいと思います。また、アルファパーチェスはアスクルとはかなりの量の取引がありますが、ゼットホールディングスとはそこまででもないようです。

- この会社のビジネスモデルは、卸売業のIT化、効率化、カバーする事業領域の拡大(相見積もり機能も果たす)であり、全く古臭いものではない。また、粗利でこの会社を評価するのは的外れ。なぜなら、この会社は原価が上がってもそのまま売値に転嫁できるので、ある意味フィービジネスであり、考え方によっては、粗利(ある意味フィー)だけを売り上げとして計上してもいいようなビジネスモデルだから。在庫リスクはとっておらず、自社倉庫を1つも持っていないので、そもそも卸売業と言う定義が間違っている気がする。

- アスクルが過半数の株を持ってくれているので、買収されるリスクがない。そのため多少株価が下落しても構わないと思っている雰囲気がある。というか、株主へのPRに時間とコストを割くよりは、最も重要な課題である「売上の向上」にそのリソースを寄せたいと言う意識が、社長にあるような雰囲気がある。

この会社の良いと思う点

- 安定的に成長してきている。2010年にアスクルがリップルウッドから会社を買ったときの売上高が105億円で、それ以降の売り上げの成長は以下の通り。なお2020年度の売り上げが少し元気がないが、これはこのタイミングで会計基準を変更し、売り上げが認識されにくくなった影響があったとのこと。なので、とても安定的に右肩上がりで伸びている。今期予想は430億円、第3四半期時点で317億円。

- まだまだ成長余地を残していると考えられるだけのマーケット規模がある。会社の概算によればマーケット規模は1兆円程度とのこと。なお1兆円の計算方法は、(アルファパーチェスの総売上)÷(既存顧客の会社の総売上)×(東証プライム上場企業全社の総売上…ただし金融・卸売業のぞく)とのこと。そんなに外してない気がする。ただ、相見積なんか取らなくていいやとしている意識の低い大企業も一定数いるような気がするのと、その辺の意識向上は今後徐々に起こってくると思われるので、徐々に売り上げ拡大のチャンスが出てくるのではないか。

- 社長が優秀かつ経験豊富。多田氏。今60歳位でまだまだ若い。2002年にアルファパーチェスに入社して、2006年から社長になっている。1985年に日本鋼管(今のJFE)に新卒で入社して、30歳位からアメリカのMITのMBAにいかせてもらって、その後は何年かアメリカ勤務をして、2002年、40歳位の時に、当時リップルウッドが立ち上げたばかりだったアルファパーチェスにヘッドハンティングされている。また、比率3.8%だが株も持たせてもらえているので軽くオーナー社長。

- 個人的には、85年新卒位の世代って、大企業出身の人で優秀な人が多い傾向がある気がする。この「傾向」に私がつけた理由は、85年頃って、バブルのピークに向かって日本企業がどんどん新しいビジネスを始めていた一方で、若手の人数がどの会社も足りなかったので、20代でかなり裁量を持たせてもらって経験を積めているので。MBAなどの海外経験もちょっと優秀なら簡単にさせてもらえているし。

- その反面、バブル以降に新卒で大企業に入ってずっとそのままいる人達って、新しいビジネスは全然経験できておらず、上の顔色を見ながら古いオワコンなやり方を踏襲するばかりで裁量もあまりなく、成長機会が得られていない人が多いように感じる。

- ビジネスモデルが優れている。クライアント企業のコストダウン、業務時間短縮、ガバナンスの向上などに貢献する。どれも今の日本企業が重要な経営課題として掲げている事柄であり、今後もニーズが多くありそう。

- 2000年にリップルウッドに立ち上げられた会社で、2010年からはアスクルの子会社として、日本で合計20年ほど着実に事業をやってきた会社なので、きちんと実態がある。上場詐欺銘柄のリスクが非常に低い。ちなみにリップルウッドが手放した理由は、リーマンショックの後に日本事業から全て撤退したためらしく、アルファパーチェスを見限ったわけではなさそう。

- インフレに強い。インフレが起こっても、実質的にフィービジネスなので、売り上げは比例して上がっていく。原価高騰で利益が圧縮されるような事にはなりにくい。

- ビジネスモデルがシンプルなので、仮に多田社長が交代しても、そこまで致命的にはならなさそう。

- 親会社のアスクルから搾取されるような取引が考えにくい。アスクルは最大顧客のようだが、アスクルからすれば、ここに仕入れを依頼することで割安に仕入れができると言うだけの接点なので、無理にここの利益を吸い上げるような事はやりようがない。(多少利益薄く仕事をさせる事はあり得るだろうが、それでも、売り上げ規模拡大によるスケールメリット面での貢献はしてくれるはずなので、マイナスにまではならない)

- 売り上げ拡大とともに、仕入れ交渉パワーがどんどん強くなっていくので、利益率が良くなっていくと見込まれる。

- 資金繰りが良い。売上債権の回収サイトに比べて仕入債務の支払サイトが長いことと、棚卸し資産があまりないことも理由か。

- 一旦シェアを大きくしてしまえば、そこそこのマーケット独占力を持つことができる。なぜなら、もし業界一位になれれば、すなわち仕入れの交渉力が1番強い会社になれるため。

- 上場したので信用力が高まり、新しい見込顧客から採用してもらいやすくなる。新しい見込顧客からすれば結構大きな金額の取引になるはずなので、与信の確認の際に「上場しているかどう」かと言うのは普通は大きなチェックポイントになるはず。日本は上場会社信仰が今でもとてもつよい。

この会社の悩ましい点

- 今このタイミングで株を買う場合、引き続き個人投資家たちのパニックが継続して、さらに株価が下落してしまうリスクは十分にある。

- 社長が、当面はトップライン、売上を伸ばすことを最優先するため、利益成長の形で結果が出てくるのは2025年度以降、っぽいことを言っている。(記事)もしそうだとして、来年度の利益が今年度よりも大きく悪化するようなことがもしあれば、個人投資家たちが絶望して「やっぱり上場詐欺だった!」などと大騒ぎし、パニック的に株価が暴落してしまうリスクは一定あるかと思う。

- 2000年から事業をやってきた中で、本当にまだ充分伸びしろが残っているのかは、結局のところよくわからない。上述の通り、会社の説明では「マーケット規模は1兆円あり、今の売り上げが400億円程度だから伸びしろは非常に大きい」ではあるが、それが本当なのかは結局のところ、私には感覚的によくわからない。

今後の株価について

過去10年間で売り上げは3~4倍程度になっているので、また、今の売上高約400億円に対して潜在的なマーケット規模は1兆円あると言うことなので、売り上げの成長余地はまだまだあると考えて、とりあえず中期的に2倍にはなるだろうと想定。

その時には仕入れの交渉力がさらに高まるはずで、かつ全般的に事業効率も良くなるはずなので、利益率が向上すると考えられ、純利益は2.5~3倍程度になると想定。

その頃にPERが今の10倍弱から15倍になっていれば(安定性の高い、かつ成長性も高い新規性のあるプラットフォームビジネスだと言う風に世の中の評価がポジティブ方向に変われば)、株価は4倍前後にはなるか。